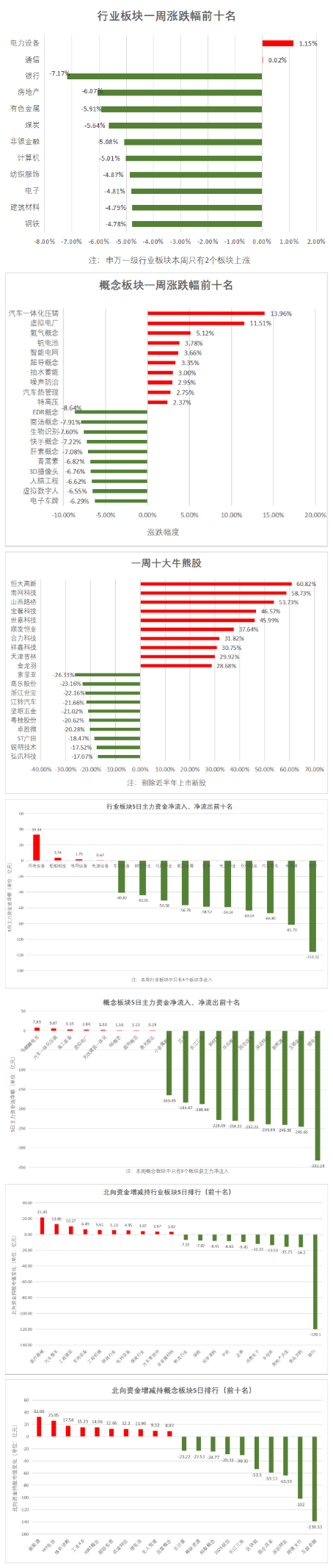

本周A股三大指数全部下跌,自动化压铸岛上证指数跌3.81%、深证成指跌3.47%、创业板指跌2.03%。板块方面也是跌多涨少,在高温及利好政策影响下,电力相关板块整体表现突出,而“停贷事件”影响下,银行、房地产板块大跌下行。除此之外,中报业绩披露进展、上半年GDP等经济数据的公布也是市场关注重点。

在资金流向上,风电设备、麒麟电池、汽车一体化压铸等板块主力资金净流入额居前,银行、半导体、新能源车等板块则遭主力资金大幅流出。北向资金方面,新能源、汽车、医疗器械等板块获北向资金青睐,而银行、互联金融、食品饮料等板块则遭大幅抛售。

展望后市,投资方向该如何把握?哪些新机会值得挖掘?一文盘点机构观点。

重点数据一览

热点复盘

【虚拟电厂】

虚拟电厂本周大涨,金智科技、鹏辉能源、林洋能源等个股周涨幅居前。

受高温影响,我国多省电网电力负荷创历史新高。同时,近期多个政策频频提及虚拟电厂。山西省能源局发布《虚拟电厂建设与运营管理实施方案》,明确虚拟电厂的类型、技术要求、运营模式等。北京发布《北京市“十四五”时期能源发展规划》,指出要发挥电力在能源互联网中的纽带作用,建设虚拟电厂。国家能源局就《电力并网运行管理规定》《电力辅助服务管理办法》答记者问时指出,大力提升电力系统综合调节能力,引导虚拟电厂等参与系统调节,加快构建新型电力系统。

华西证券指出,现阶段,虚拟电厂多作为可控负荷聚合商,通过调度灵活性资源提供调峰、备用、需求响应等电力辅助服务,获得补偿收入。随着电力市场机制的逐步完善及售电市场的建设,以虚拟电厂为核心的售电公司将逐步参与电力市场交易。目前山东、广东等省份正加速推动虚拟电厂参与电力现货市场。山西制定虚拟电厂建设运营方案,引导虚拟电厂规范入市。从山西能源局发布独立储能和可控负荷参与调峰试点名单看,目前虚拟电厂聚合的主要是用电规模较大的工商业用电用户,聚合阶段来看还处于初期。在投资建议上,信息技术是虚拟电厂的核心技术,电力IT企业核心受益。推荐标的包括:东方电子、国能日新、朗新科技。其他受益标的还包括:恒实科技、远光软件、国电南瑞、国网信通等。

国泰君安首席市场分析师蒋亦凡提醒称,现在来看整个板块还在升温的一个阶段,这个概念板块短期出业绩可能性不大。如果这个概念出现调整,可能行情就会告一段落。

【光伏】

光伏板块周中走强。消息面上,住建部、发改委印发《城乡建设领域碳达峰实施方案》指出,到2025年新建公共机构建筑、新建厂房屋顶光伏覆盖率力争达到50%。

西部证券指出, 2022年上半年光伏维持高景气度,尽管全产业链价格均有上升,但在下游旺盛需求支撑下,产业链利润整体量价齐升。推荐通威股份、昱能科技、TCL中环、迈为股份、隆基股份、晶澳科技等。

【风能】

风能板块本周亦有强劲表现,顺发恒业周涨幅近38%,领先其他个股。驱动因素上,与光伏类似,同样受到政策利好刺激。

东吴证券指出,2022年下半年风电装机有望大幅提升,预计2022全年我国风电装机有望超过 55GW,风电行业景气度有望长期延续。此外,成本和需求端边际改善,零部件环节盈利拐点出现,下半年风电板块投资机会值得关注,竞争格局更优的零部件环节有受益。重点推荐新强联、东方电缆,恒润股份、中际联合,建议关注大金重工、海力风电。

【储能】

储能板块本周走高,新特电气、南网科技、奥海科技分别以69.62%、58.73%、26.46%的周涨幅位居前三。

中信证券指出,政策是推动国内储能行业发展最重要的变量之一。近期国家和地方能源主管部门都出台了储能参与电力市场调节和调度运行的政策,有力地支持了储能在电力系统中的应用和发展。展望2022年下半年,预计政策将不断完善储能发展的环境,订单的落地将会带动产业链的发展。建议关注受益于国内储能发展的相关产业链标的,包括系统集成商、储能逆变器、冷却系统和消防系统等。

国联证券指出,随着国内市场化机制的完善,具备丰富项目经验及强大产品力的厂商有望迅速抢占国内市场份额。并且随着储能行业安全标准的提升,具备更强技术实力的头部企业将具备明显竞争优势。重点关注储能变流器及系统集成龙头阳光电源;受益于海外户用储能高速发展的固德威、派能科技;优质电池企业鹏辉能源、宁德时代;磷酸铁锂材料头部厂商德方纳米。

【钒电池】

周初钒电池板块大涨。消息面上,国家能源局近日发布的文件中显示,明确将三元锂离子电池、钠硫电池从中大型电化学储能方案中剔除;首个国家级大型化学储能示范项目大连液流电池储能调峰电站将在8月商业运行,项目采用国内自主研发、具有自主知识产权的全钒液流电池储能技术。

光大证券指出,全钒液流电池因其具备安全性高、扩容性强、循环寿命长、全生命周期成本低的优势能够符合储能快速发展对产品的要求,能够有效弥补锂电池储能在安全方面的不足。同时,钒电池储能项目目前已经有多个示范项目安全稳定运行多年,产业链配套已经逐步完善,随着技术进步,钒电池成本仍有进一步下降空间。钒电池作为商业化较为成熟的液流电池,在储能领域大有可为,尤其是长时储能领域。推荐拥有丰富钒资源且逐步布局钒电池产业链的攀钢钒钛,建议关注河钢股份。

【汽车一体化压铸】

汽车一体化压铸近期成汽车板块中的“抢眼主角”,板块周涨幅高达13.96%。

国联证券指出,随着一体化压铸工艺的日趋成熟和规模效应的释放,一体化压铸将逐渐放量,建议关注在一体化压铸领域率先布局的零部件企业文灿股份、广东鸿图,以及产业链上率先受益的设备供应商力劲科技、伊之密等。

联储证券首席投顾李龙栓则提醒,尽管一体化压铸技术是一个革命性的改变,但该技术短期内在市场上掀起一波行情的可能性不是特别大。因为现在很多汽车厂商还没有完全实施,这是一个概念性的炒作,短期内有一定的交易性机会,但大的趋势,在二级市场上没有看到。

【银行】

多地烂尾楼业主联合强制停止偿还房贷事件发酵,银行板块本周大跌,尽管多家银行发布公告回应均称,涉及业务规模较小,总体风险可控。

华泰证券指出,要理性看待“停贷”事件对银行的影响。短期看,市场担忧情绪或对银行板块形成压力;中长期看,预计风险有望平稳化解,整体影响可控。政策持续+实体复苏+估值低位,看好优质银行加配机会,个股推荐“稳增长”主线成都银行、工商银行;“高性价比”股份行兴业银行、平安银行;江浙“经济复苏”宁波银行、张家港行、苏农银行。

【房地产】

本周房地产股走低,除了同样受“停贷风波”影响外,已公布的半年报预告显示,超过70%的地产股净利润同比下跌,统计局数据显示今年上半年全国房地产开发投资同比下降5.4%,成为拖累固定资产投资增速的主要因素。

而好消息则是,统计局数据也显示,今年前6个月,商品房销售面积和销售额累积同比降幅均出现收窄,销售指标出现好转。

对于后市,浙商证券指出,本轮需求修复将进入长周期,强弱程度需要持续观察7月成交量情况;投资端修复更滞后于需求端,短期内较难看到整体复苏趋势。

中泰证券指出,销售虽已触底回升,但拿地开工少,传导到施工加速下滑,房地产开发投资滞后下行仍未结束,宽松的政策环境与结构性复苏的市场环境将持续驱动行情演绎。新增供货能力较强的龙头央国企,及经营稳健的优质民企优势将进一步扩大,建议关注浦东金桥、保利发展等。

后市配置

中信证券:紧扣中报景气有支撑的主线

中信证券指出,欧美衰退预期不断强化,国内经济快速恢复面临的压力加大,内外扰动叠加,中报季是下半年市场波动最大的窗口,中报持续高景气和出现拐点的行业依然是最重要的配置线索,建议继续坚持对医药、成长制造、消费三条主线的均衡配置。具体品种选择上:1)随着前期政策影响缓和,医药行业或迎来阶段性估值修复行情,重点关注创新药、医疗器械、CXO、医疗服务。2)成长制造领域重点关注渗透率持续提升、智能化、国产化趋势加速的智能汽车(智能硬件、造车新势力),内外需共振、共识度最高的光伏和风电,国产化率不断提升的半导体(车规级、半导体材料),以及经营改善、业绩持续兑现的军工(军工电子、材料)。3)消费板块重点关注两条主线,一是前期疫情受损行业的修复(航空、酒店、餐饮、旅游),二是在局部疫情背景下仍然维持高景气的细分行业(白酒、小家电、美妆产业链、人力资源服务)。

国泰君安:布局高景气成长股以及调整充分的消费医药龙头股

国泰君安指出,由于经济改善动能偏弱且存在局部不确定性,因此与经济周期相关的价值板块很难出现系统性的预期改善;而高景气特征、盈利高增长的成长板块更具确定性优势。回调布局买成长。下一个阶段,两大投资主题有望继续走出超额,第一类是转型背景下新能源、数字经济、自主可控等科技新经济成长股;第二类是存量经济下竞争优势扩大,并且股价已充分调整的赛道龙头股。推荐:1)高景气成长:电动车/光伏/风电/军工/计算机信创/数字产业;2)消费医药等赛道龙头股:白酒/酒店/生猪/医疗耗材/医疗消费/CDMO。

申万宏源:坚守独立景气趋势可能持续的“种子选手”

申万宏源指出,要坚守长期赛道做应对。总量经济回落,当前的景气赛道基本面验证掉队的情况会越来越多,景气赛道的范围也会收缩,基本面跟踪需更加审慎。但下半年“资产荒”环境更持续,市场会“奖励”高景气维持的方向,结构剧烈分化才是常态。现阶段结构选择,先坚守独立景气趋势可能持续的“种子选手”。提示关注:1)近期景气反复验证改善的先进制造:光伏硅料、硅片,新能车动力电池,汽车整车;2)二季报预告高增个股集中的半导体和 CXO;3)疫情扰动下,疫后复苏短期股价偏弱,但疫后复苏仍是下半年景气方向筛选的重要线索,继续提示中长期格局优化的白酒和医美,好于短期基本面弹性更高的服务业。

海通证券:配置上结构可以更加均衡一些

海通证券指出,近期调整的性质是倒春寒。市场仍面临海内外因素的扰动,外部风险是美国快加息背景下欧洲及新兴市场潜在债务风险,内部担忧是国内通胀抬头和基本面仍较弱。配置上要行稳致远,结构可以均衡一些,兼顾高景气的成长和必需消费品。

中航证券:推荐消费及中报预期盈利较确定的板块

中航证券指出,近期在点状疫情及“停贷事件”的扰动下,市场情绪受到压制。但政策呵护下,经济数据的好转有望支撑A股持续反弹。投资方面,推荐消费及中报预期盈利较为确定的板块。往后看,首先,疫情平复之后,居民消费场景将进一步修复。可选消费、旅游与餐饮板块有望迎来回升。其次,在全球寻求传统石化能源代替的背景下,风电、光伏、新能源等科技制造类行业长期增长空间加大。

兴业证券:景气是最优解

兴业证券张启尧团队指出,动荡世界“乱中取胜”,景气是最优解。结构上,聚焦强者恒强的“新半军”(光伏组件/逆变器/光伏设备、风电、新能源汽车、军工新材料、特高压输配电设备)+景气回暖的“药家酒”(医药、家电、家居、酒类)。中长期,市场风格有望逐渐回归科技成长。建议重点关注“专精特新”六大方向:1)新能源(新能源汽车、光伏、风电、特高压等);2)新一代信息通信技术(人工智能、大数据、云计算、5G等);3)高端制造(智能数控机床、机器人、先进轨交装备等);4)生物医药(创新药、CXO、医疗器械和诊断设备等);5)军工(导弹设备、军工电子元器件、空间站、航天飞机等),6)粮食安全(种业、生物科技、化肥等)。

山西证券:重点关注具有长期成长价值的新基建、新能源和生态产业链

山西证券指出,本周A 股全面下行的同时全球股市普遍低迷,海外通胀导致货币紧缩预期升温,需求端的走弱也致使大宗商品价格持续大跌。国内来看,疫情反反复复和房地产市场断贷风波拨动市场敏感的神经,带来金融、地产链和消费板块连续下行,目前,经历过几大热点题材的高频轮动及板块内高低切换,市场信心不足,风险偏好下行,赚钱效应较低,热点主要集中在新能源为主的高成长板块。市场需要一定的时间回归价值,建议布局政策导向下具有长期战略意义的板块,积极关注生态产业链、新能源及新基建相关赛道龙头。

西部证券:通胀是全年最重要的投资主线

西部证券指出,下半年市场仍将面临更多反复。对于相对收益投资者而言下半年把握风格上的确定性将更为重要。短期关注盈利预期相对稳健的消费(农林牧渔,家电,纺织服装,食品饮料)和有望受益于稳增长政策预期的基建链(环保,公用事业,建筑等)。从中期来看,通胀依然是全年最重要的投资主线,持续关注受益于通胀上行的泛农业(种植业和种业、养殖业、化肥农药、农资冷链物流、农业机械化等),以及业绩稳健的食品饮料,家电和医药等消费行业龙头。

信达证券:当下关注消费成长

信达证券指出,下半年类似2019年,反转已经成立,节奏上7月有些小风险,Q4进入震荡。当下建议关注消费成长,Q4开始建议逐渐转向低估值价值。1)成长处在季度大反弹的过程中,建议关注军工、传媒互联网、医药,不过反弹过后到 Q4,需要适度减少成长的配置比例。2)消费的逻辑演绎还不充分。疫情后投资者开始逐渐预期经济恢复,这一恢复的过程大概率还能持续,建议关注地产链的消费(家电、家居、建材);3)金融类板块中,非银将会是进可攻退可守的方向;4)Q4以后逐渐转向低估值价值。去年底开始,市场的长期(2-3 年)风格已经转向,风险偏好流动性等带来的估值修复阶段性有利于消费成长,这种偏离一般时间上不会超过半年,年底到明年初可能重回价值。

中原证券:建议关注政策刺激行业

中原证券指出,二季度经济触底,但复苏步伐加快,稳增长政策将继续加强。海外高通胀形势不改,美联储或激进加息。国内市场维持震荡,建议关注家电、旅游、芯片等政策刺激行业。

国盛证券:以业绩为抓手

国盛证券指出,“逆风”之下,现阶段战术配置的原则是:以业绩为抓手,重胜率,轻赔率。战术配置建议偏均衡,细分行业推荐:上游中的农化、煤炭,中游制造里的航空装备、军工电子,下游中的调味品、黑色家电、美容护理。